DMZ – POLITIK ¦ Dirk Specht ¦

KOMMENTAR

Ein für mich als Finanzmathematiker sehr ärgerlicher Gastbeitrag in der FAZ, der aus mehreren Gründen so nicht stehen bleiben darf. Der Autor Daniel Walther, zugleich Betreiber einer Plattform namens „Vermögensheld“, über die Bücher und diverse Finanzservices vermarktet werden, kritisiert den MSCI-World. Ich kenne Herrn Walther nicht und habe keine Kenntnis von seinen Produkten bzw. Services, zu deren Qualität kann ich also nichts sagen.

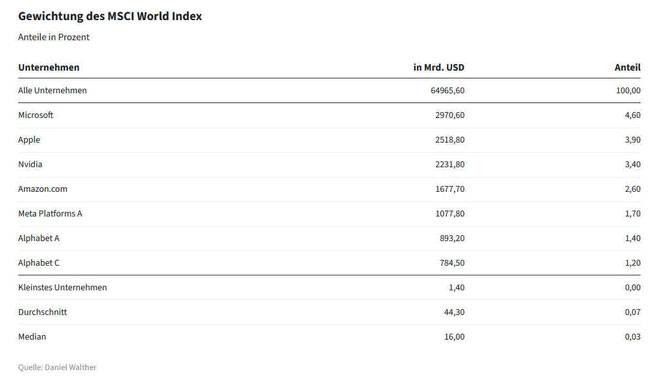

Dieser Beitrag aber geht gar nicht und er dürfte viele unkundige Leser leider überfordern, die den Darstellungen allzu leicht folgen mögen, ohne zu wissen, was das besagt. Walther kritisiert zwei Dinge: Den hohen Anteil an US-Aktien im MSCI-World sowie die Tatsache, dass dieser Aktien nicht gleich gewichtet. Dazu führt er in seinem Beitrag viele Absätze mit vielen verschiedenen Tabellen an, die für den unkundigen Leser bereits nach einer tiefen und differenzierten Analyse aussehen, obwohl es nur Wiederholungen dieser beiden Aspekte sind.

Problematisch ist aus meiner Sicht, dass solche Beiträge gerne den Eindruck erwecken, als sei es quasi Mathematik, also etwas präzise rechenbares, um über solche Anlageprodukte bzw. Anlagestrategien zu bestimmten, wobei der jeweilige Autor natürlich immer im Besitz der korrekten Weltformel ist, das zu tun. Das ärgert mich sehr, denn es ist das Gegenstück zur Finanzindustrie, die behauptet, alleine das eigene professionelle Management sei in der Lage, für die Kunden das einzig Richtige zu tun.

Korrekt ist vielmehr, dass Finanzmathematik methodisch sehr viel leisten kann, aber so wird aus diesem wertvollen Instrument nichts anderes als eine Täuschung, die schnell zur Enttäuschung führen kann, wenn Kunden darauf sogar Geld setzen. Zur Klarstellung: Es ist richtig, dass der MSCI-World einen starken US-Anteil hat. Es ist richtig, dass er die einzelnen Aktien nicht gleichgewichtet. Das ist so gewollt und es macht etwas fassungslos, wenn hier ein Beitrag die gewollte Konzeption des Index mit scheinbar relevanten „Berechnungen“ offen legt und damit den Eindruck erweckt, etwas ganz neues oder besonderes aufzudecken.

Man kann und sollte das selbstverständlich kritisch bewerten, dazu aber kommt es hier gar nicht. Statt dessen wirbt der Autor für eine Gleichverteilung der Aktien in einem Index, ohne das klar zu sagen und eben diese Empfehlung zu bewerten. Abgesehen davon, dass es genug Indices gibt, die genau das tun und in die man investieren könnte – dazu kommt ebenfalls nichts – darf man das als Außenseiterposition bezeichnen. Der Autor sollte mindestens dazu sagen, was das nämlich bedeutet: So ein Anlageverhalten oder die entsprechenden Indizes beginnen mit einer Gleichverteilung über alle Aktien, um dann alle gut laufenden Aktien teilweise zu veräußern und das in die schlecht laufenden umzuschichten. So bleibt dann in einer Microsoft – derzeit die höchst bewertete Aktie weltweit – genau so viel Geld investiert, wie in den westfälischen Steinzeugwerken KGaA. Kann man natürlich so empfehlen, kann man auch so machen, sollte aber dazu sagen, was das für eine Strategie ist.

Mehrheitlich durchgesetzt haben sich hingegen Indices, die erfolgreiche Unternehmen alleine dadurch höher gewichten, dass sie deren Wertzuwachs nicht ausgleichen, also eine Gleichgewichtung absichtlich nicht erzeugen. Das führt zu einer höheren Allokation der – zuletzt – erfolgreichen Unternehmen und eine Untergewichtung der – zuletzt – weniger erfolgreichen. Wenn der Erfolg der Unternehmen sich ändert, passt sich die Verteilung an. Dasselbe gilt bei weltweit aufgestellten Indices und daher ist es vollkommen logisch, dass der MSCI-World diese hohe US-Allokation hat. Insofern sind das nicht mal zwei Aspekte, die hier „beleuchtet“ werden, sondern sogar ein und derselbe. So einfach ist das. Man darf das Lesern/Kunden zumindest erklären, statt implizit zu behaupten, das eine sei „mathematisch“ richtig und das andere falsch.

Zudem: Keine dieser Strategien oder Ableitungen aus einer vergangenen Entwicklung ist irgendeine gar mathematische Berechnung/Garantie der besten zukünftigen Anlage. Es geht hier finanzmathematisch um aus der Vergangenheit abgeleitete Wahrscheinlichkeiten, mit denen man zwischen Risiko und Ertrag die beste Balance bilden kann. Eine individuelle Präferenz ist also stets Teil der Bewertung, denn es geht darum, welche Risiken man tragen kann/will, welche Erträge man erreichen kann/will und welche Laufzeit der Anlage gewollt/möglich ist. Das sind die drei entscheidenden, individuellen Parameter, über die keine Mathematik und auch kein Berater oder Autor entscheiden kann. Diese Parameter stehen übrigens in Wechselwirkung, weshalb man sich entscheiden muss, welcher Präferenz hat. Auch das kann nur der – hoffentlich mündige – Kunde selbst tun.

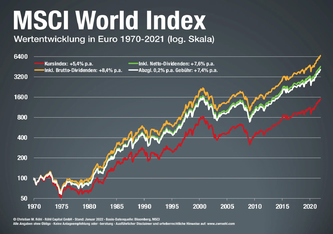

Kleine Service-Gedanken zum Schluss: Wer seitens seines Beraters oder präferierten Autors diesen letzten Absatz nicht vermittelt bekommt, sollte das Weite suchen. Wer eine hohe US-Quote kritisch sieht, sollte zumindest mal zur Kenntnis nehmen, wie richtig die seit Jahrzehnten war. Oder anders ausgedrückt, wie falsch die oft nationalen Schwerpunkte waren (Home-Bias genannt). Weshalb – gerne auch aus der Finanzindustrie – immer wieder Kampagnen über die US-Schuldenmacherei, verrückte Blasen oder was auch immer verbreitet werden. Wer diesen US-Schwerpunkten misstraut, sollte sich vielleicht überlegen, ob man andere Regionen wählt, Asien, Ozeanien, Indien, China und welche Gewichtung man Europa oder gar Deutschland geben möchte.

Man mag insofern den eigenen „Welt-Index“ anders mixen wollen, aber ein Welt-Index ist eine gute Idee, Europa ist ein immer kleiner werdenden Teil dessen, für Deutschland darf man das auch mal annehmen und eine Gleichgewichtung über alle Unternehmen hat keine große Wahrscheinlichkeit so etwas wie klug zu sein.

Fehler- und Korrekturhinweise

Wenn Sie einen Fehler entdecken, der Ihrer Meinung nach korrigiert werden sollte, teilen Sie ihn uns bitte mit, indem Sie an intern@mittellaendische.ch schreiben. Wir sind bestrebt, eventuelle Fehler zeitnah zu korrigieren, und Ihre Mitarbeit erleichtert uns diesen Prozess erheblich. Bitte geben Sie in Ihrer E-Mail die folgenden Informationen sachlich an:

- Ort des Fehlers: Geben Sie uns die genaue URL/Webadresse an, unter der Sie den Fehler gefunden haben.

- Beschreibung des Fehlers: Teilen Sie uns bitte präzise mit, welche Angaben oder Textpassagen Ihrer Meinung nach korrigiert werden sollten und auf welche Weise. Wir sind offen für Ihre sinnvollen Vorschläge.

- Belege: Idealerweise fügen Sie Ihrer Nachricht Belege für Ihre Aussagen hinzu, wie beispielsweise Webadressen. Das erleichtert es uns, Ihre Fehler- oder Korrekturhinweise zu überprüfen und die Korrektur möglichst schnell durchzuführen.

Wir prüfen eingegangene Fehler- und Korrekturhinweise so schnell wie möglich. Vielen Dank für Ihr konstruktives Feedback!

Kommentar schreiben